来源:前瞻产业研究院

中国铜合金行业竞争梯队

铜合金从加工形态上区分,是指由铜合金制作出的各种形状的铜材,如铜板、铜带、铜线、铜排、铜管、铜棒、铜箔等,目前我国是世界上铜产品较为丰富的国家之一,铜合金有近千个产品品种。

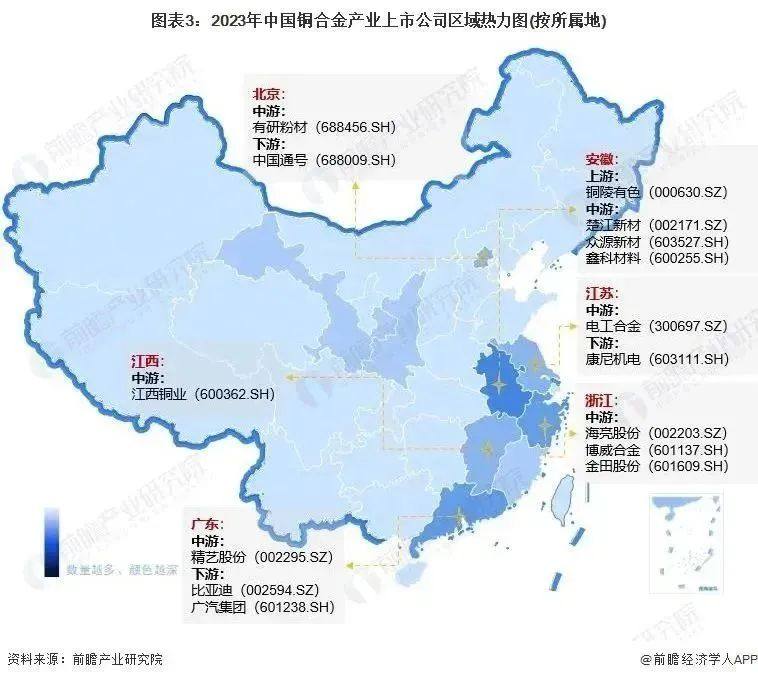

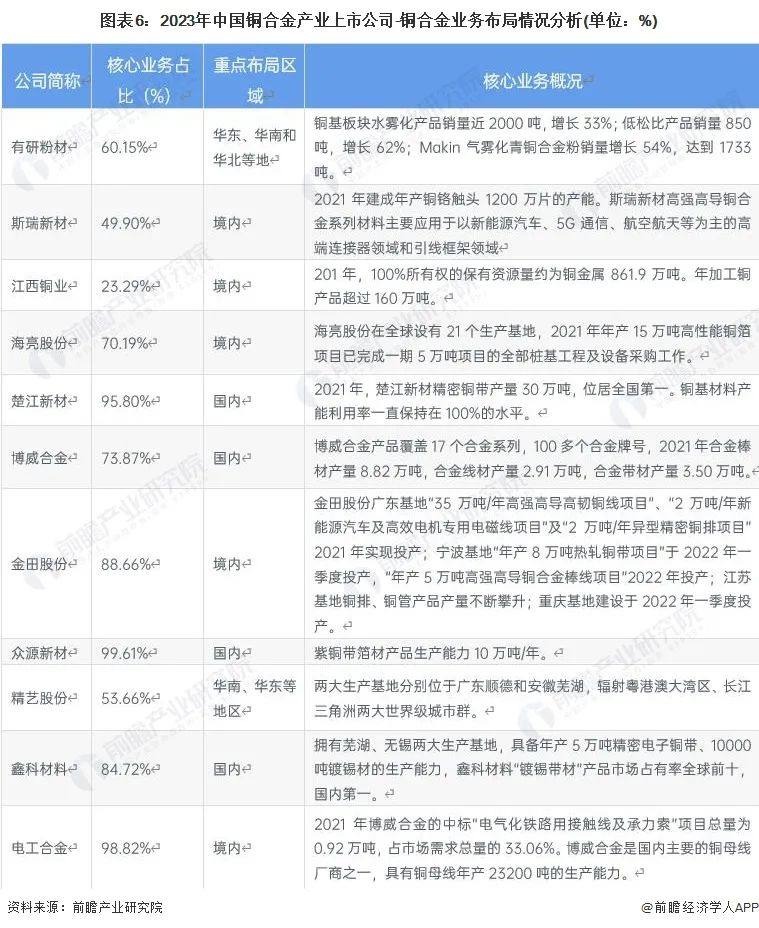

我国铜合金产业的上市公司数量不多,中游包括楚江新材;众源新材;鑫科材料;电工合金等。具体上市公司信息如下:

依据2022年前三季度的营业总收入情况,我国铜合金行业企业可分为三大梯队。第一梯队为江西铜业,营业总收入3681.59亿元;第二梯队以金田股份、海亮股份、楚江新材等为主,总营收在100-1000亿元;第三梯队以博威合金、众源新材、精艺股份、鑫科材料等企业为主,总营收在100亿元以下。

注:数据统计范围为2022年前三季度。

从铜合金行业上市公司的地区分布来看,安徽铜合金行业的上市企业数量最多,其中不乏楚江新材、众源新材、鑫科材料等中游环节优势企业。浙江和广东两省铜合金产业的上市企业数量亦较多,前者有海亮股份、博威合金、金田股份等中游环节优势企业,后者有精艺股份等中游上市企业。

注:颜色越深代表数量越多。

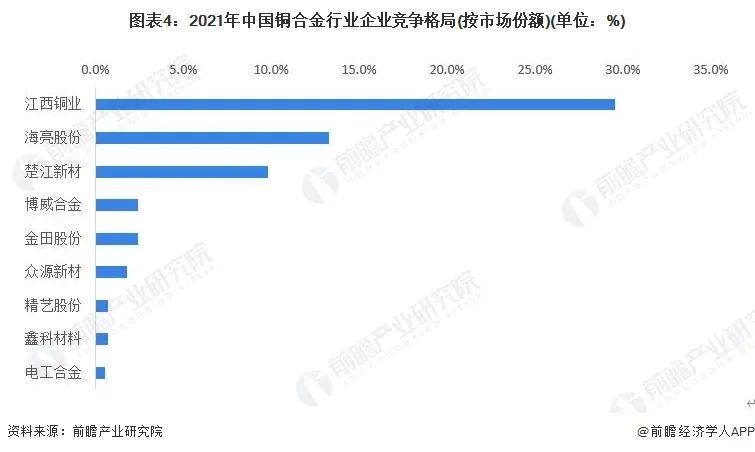

中国铜合金行业市场竞争情况

依据2021年有关铜合金业务市占率情况,我国铜合金行业市占率排名第一位的是江西铜业;其次是海亮股份;排名第三的是楚江新材,其他企业排名如下:

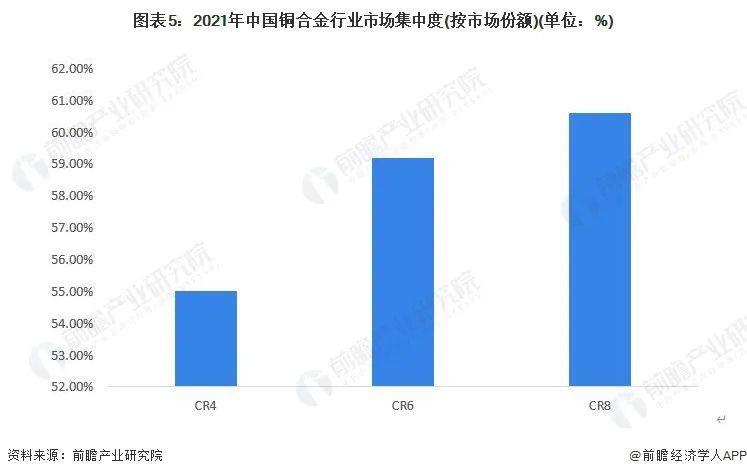

中国铜合金行业市场集中度

我国铜合金行业的集中度较高。2021年,CR4已经达到55.00%,CR6接近60%,而CR8超过60%。整体来看,我国铜合金行业的市场集中度较高,竞争格局目前较为稳定。

中国铜合金行业企业布局及竞争力评价

从业务布局来看,核心业务占比方面,众源新材、电工合金、楚江新材均在99%以上,表明上述企业的业务较为集中;重点布局区域方面,各大上市企业多以境内业务为主;核心业务概况方面,江西铜业年加工铜产品超过160万吨。

注:有研粉材和斯瑞新材核心业务占比沿用2021年数据,2022年上半年数据未披露。

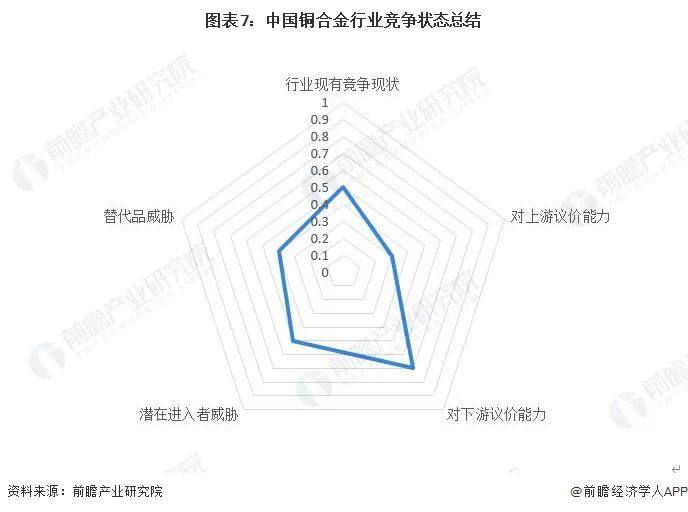

中国铜合金行业竞争状态总结

运用波特的“五力”模型,对铜合金行业的竞争环境分析中,可以看到铜合金制造行业竞争较为稳定。根据以上分析,前瞻对铜合金行业各方面的竞争情况进行量化,1代表最大,0代表最小,我国铜合金行业的竞争情况如下图所示。我国铜合金制造行业“五力”中:现有企业间的竞争较为稳定;铜合金企业对产业链上游的议价能力较弱;对产业链下游的议价能力较强;行业潜在进入者威胁一般;替代品的威胁程度较小。